El organismo regulador de la banca venezolana afirmó que las operaciones del Banco Universal Bancamiga se llevan a cabo con normalidad, esto debido a la supuesta detención de varios de sus directivos por el caso de corrupción Pdvsa Cripto. Hasta la fecha, Sudeban no ha tomado una acción operativa sobre la entidad; sin embargo, cualquier decisión que sea parte de la investigación de las autoridades, no repercutirá en los clientes ni en el resto de la banca, según expertos.

«Sudeban puede ordenar una intervención que pudiera ser a puertas abiertas o a puertas cerradas para proteger los activos de los clientes, pero la misma no tendría que ver con la solvencia del banco; sino con las averiguaciones que el ente regulador debe ejecutar cuando se sospecha de una actividad irregular como la legitimización de capitales», dijo un analista bancario que prefirió mantener su nombre en reserva.

Bancamiga es una entidad que muestra un crecimiento importante en los últimos años, lo que la ha llevado a ocupar los primeros lugares en captaciones del público dentro del sistema bancario nacional y, especialmente en depósitos de libre convertibilidad. Su estrategia ha estado centrada en ofrecer a sus clientes nuevas herramientas apoyadas en la innovación tecnológica y en la oferta de modernos puntos de venta. Desde 2023, no obstante, se ha enfocado en abrir más agencias en el país y bancarizar a más venezolanos a través de sus operativos de Bancamiga Móvil.

El lunes 22 de abril, la Superintendencia de las Instituciones del Sector Bancario (Sudeban) informó a través de un comunicado que llevará a cabo un constante análisis de su evolución mientras se adelanta el juicio contra sus directivos. «Se informa a la comunidad nacional y en especial a los clientes y trabajadores de Bancamiga Banco Universal C.A., que las operaciones de dicha institución financiera se desarrollan con absoluta normalidad dentro del marco jurídico y las normas que rigen el funcionamiento del sistema financiero nacional».

De esta manera, el organismo dijo que realiza un proceso de acompañamiento y seguimiento del banco a fin de garantizar su funcionamiento, así como los depósitos e intereses de sus clientes, usuarios y los derechos de sus trabajadores.

«Es correcto que la Sudeban haya publicado este comunicado para enviar un mensaje de tranquilidad a la gente, y no solo a los clientes sino también a los trabajadores del banco que se deben estar haciendo muchas preguntas en estos momentos. Ante la incertidumbre, es necesario explicar qué va a suceder con Bancamiga y mantener un canal de comunicación abierto. Lo importante es evitar que ocurra una corrida, es decir, se debe evitar que una gran cantidad de sus clientes saquen sus depósitos del banco, porque ahí sí tendría problemas», destacó la fuente consultada.

Por cierto, el artículo 498 de la Ley General de Bancos y Otras Instituciones Financieras relativo a las responsabilidades personales, establece que «los presidentes, directores, liquidadores, o ejecutivos, administradores, funcionarios y auditores de instituciones financieras intervenidas, estatizadas o en liquidación, así como de sus empresas relacionadas, responderán solidariamente con su patrimonio personal por los daños y perjuicios ocasionados por sus actos a dichas instituciones o a terceros, en aquellos casos en que se demuestre que en su actuación hubo dolo o culpa».

Por lo que, señaló el experto consultado, aunque sus directivos hayan usado al banco para cometer algún tipo de delito, la responsabilidad penal y administrativa recae sobre ellos y no sobre la entidad, «claro está, podría haber problemas si se descubre que sus activos se encuentran sobre un castillo de naipes, pero pareciera que no es el caso».

Afirmó que aunque Bancamiga se encuentra dentro de los 10 primeros lugares en el ranking bancario, de un universo de 25 entidades, un posible cierre no arrastraría al resto de los bancos del país, ya que muchos de ellos, con buena cuota de mercado, tienen amplia trayectoria y solvencia.

Por otra parte, los venezolanos han dejado de ahorrar en bolívares, dado los altos índices de inflación que ha tenido el país y ante las bajas de tasas de interés. Los fondos en moneda nacional se encuentran principalmente en los depósitos a la vista o en cuentas corrientes, las cuales tienen alta rotación.

«El ente rector debe ir con mucho cuidado. Si se debe castigar por algún delito cometido que involucre a la entidad, pues existen los mecanismos para ordenar una sanción, que no necesariamente sea el cierre del banco. Ahora sí es posible quitarle a alguien la licencia de un banco, pero el mismo continuaría sus operaciones hasta que pase a otro accionista. Igualmente, se le da oportunidad a los clientes de transferir sus depósitos hacia otro banco, de acuerdo a una planificación ordenada; o también para finiquitar algún crédito con la entidad», explicó el analista bancario.

Balance financiero

La obligación de las entidades financieras públicas y privadas de entregar al Banco Central de Venezuela (BCV) el 73% del monto total de los depósitos en moneda nacional, limitó la capacidad de entregar mayores créditos, función esencial de su actividad. Las autoridades monetarias decidieron desde hace varios años establecer un alto encaje legal para evitar que buena parte de las captaciones se destinen a la compra de dólares, lo que impulsaría el precio en el mercado cambiario oficial y paralelo.

Mientras, el sector bancario venezolano ha reforzado su operatividad con las captaciones de libre convertibilidad, es decir, con las cuentas corrientes en divisas, gracias a la dolarización de facto que se impuso desde 2019. Igualmente, han podido incrementar sus ingresos con el ajuste de las tarifas.

En este sentido, la mayoría de los bancos en el país muestran indicadores similares: aumento en los depósitos de libre convertibilidad, poco crecimiento de la cartera de créditos y baja intermediación financiera. No obstante, cuentan con altos niveles de solvencia y patrimonio, así como baja morosidad.

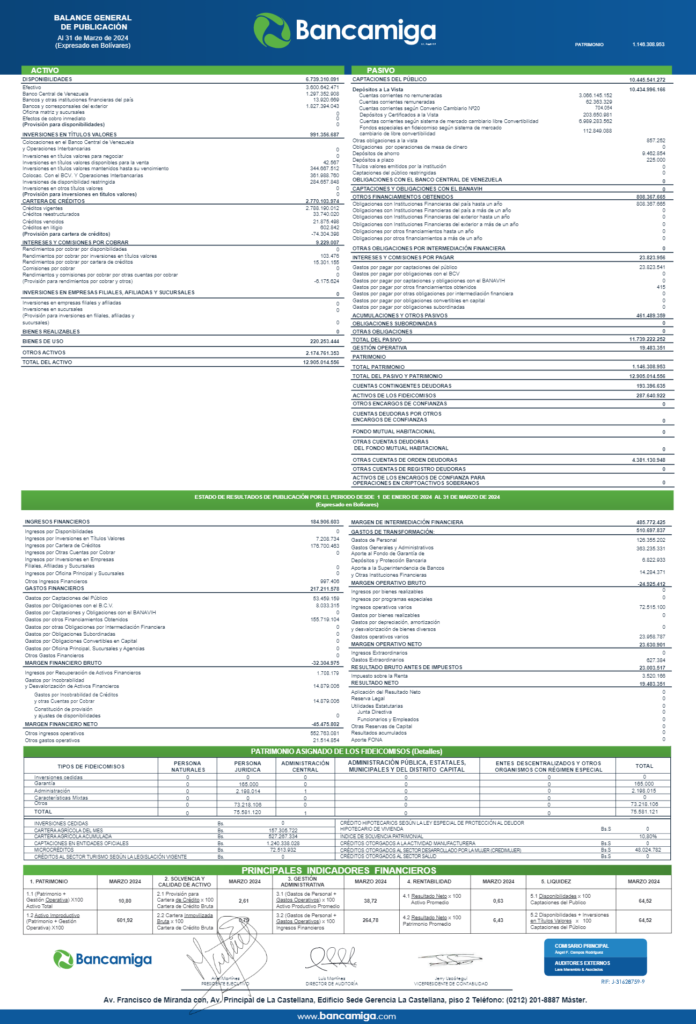

De acuerdo al último balance financiero de Bancamiga de marzo 2024, la entidad ocupa el segundo lugar en el ranking de captaciones en divisas al cerrar (al cambio) en 6.989 millones de bolívares. Se encuentra además ubicada en la sexta posición en captaciones totales con Bs 10.445 millones para una cuota de mercado de 6,6%. Los depósitos de entidades públicas en este banco finalizaron el mes en Bs 1.240 millones y representan 11,9% del total, convirtiéndose en el sexto banco favorito del Estado para mantener sus fondos.

Su cartera de préstamos ronda los Bs 2.844 millones, para una cuota de mercado de 4,8%, y ubicándose así en el lugar número seis del ranking bancario. Con estos resultados, la intermediación financiera de Bancamiga en marzo fue de 27%, es decir, que por cada 100 bolívares en depósitos obtenidos, otorgó 27 bolívares en financiamientos.

En cuanto a patrimonio se ubica en el puesto nueve al finalizar el mes en Bs 1.146 millones y en el séptimo lugar en activos con Bs 12.905 millones.

Bancamiga ocupa el puesto número diez dentro de las 25 entidades del país en resultado neto acumulado (utilidad), la cual registra una caída de 94% desde marzo 2023. Por otra parte, sus ingresos financieros bajaron 60,4% también en el último año y su índice de solvencia cerró el mes en 10,8% para ocupar así el lugar número 24 del ranking.

Cabe resaltar, que desde hace exactamente un año, la Sudeban dejó de publicar sus análisis sobre los estados financieros de los 25 bancos del sistema. Justo cuando el Ministerio Público develó la trama de corrupción Pdvsa Cripto en el cual se encuentran involucrados funcionarios de alto nivel.